Tras conocer los resultados del Informe Trimestral correspondiente al 2º Trimestre del Año en materia de la evolución del Mercado Estatal de Juego Online, nos preguntamos si son suficientes los motivos propios de la naturaleza de la actividad del juego y su estacionalidad para explicar los marcados descensos en variables como el Margen Neto de Juego, el número de registros o el número de jugadores activos...

Tras un sinfín de trimestres con las apuestas deportivas liderando el crecimiento persistente de los indicadores más relevantes del sector online, los resultados del segundo trimestre presentados ayer lunes en el

Informe Trimestral del Mercado del Juego Online Estatal y publicados en la página web de la Dirección General de Ordenación de Juego, muestran una disminución del hasta ahora imparable crecimiento del mercado del juego regulado en internet.

En este artículo, además de mostrar las cifras más destacadas, contextualizaremos estos resultados y atendiendo a los resultados de trimestres y años anteriores intentaremos desvelar las razones que están detrás de esta inesperada situación.

- El Margen Neto de Juego cae un 7,85%

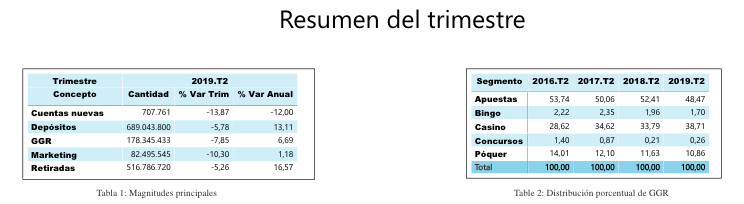

El GGR del trimestre ha sido de 178,35 millones de €, lo que supone una disminución del -7,85% respecto al trimestre anterior y un aumento respecto al mismo trimestre de 2018 del 6,69%.

Del resto de las principales magnitudes, depósitos y retiradas de los jugadores, disminuyen sus tasas de variación respecto del trimestre anterior. El gasto en marketing disminuye un -10,30% respecto del trimestre anterior y las cuentas nuevas experimentan disminución tanto respecto al mismo trimestre del año anterior como respecto al trimestre anterior.

- En el análisis del GGR por segmentos

Los 178,35 millones de € de GGR se distribuyen en 86,45 millones de € en Apuestas (48,47%); 3,03 millones de € en Bingo (1,70%); 69,04 millones de € en Casino (38,71%), 0,47 millones de € en Concursos (0,26%) y 19,36 millones de € en Póquer (10,86%).

El segmento de apuestas tiene una tasa de decrecimiento respecto al trimestre anterior del -15,08 % y del -1,32% respecto del mismo trimestre del año anterior. La variación se debe principalmente a

las apuestas deportivas de contrapartida convencionales que disminuyen un -31,76% y en directo que disminuyen un -4,55% respecto del trimestre anterior.

El bingo ha experimentado un decrecimiento del -5,88% respecto del trimestre anterior y del -7,74% respecto del mismo trimestre de 2018.

En el segmento del casino se ha producido un crecimiento del 3,97%respecto del primer trimestre de 2019 y una tasa de variación anual del 22,24%. Este crecimiento se debe principalmente al comportamiento de las máquinas de azar desde su puesta en producción en 2015 y ha llevado a cuotas de mercado cada vez superiores del casino.

Los concursos experimentan en este trimestre una disminución del -49,98% y un aumento del 36,89% en tasa de variación anual. Este segmento presenta un comportamiento irregular con tasas de variación anual en el segundo trimestre de -15,72% en 2016; 2,75% en 2017; 71,34% en 2018. El resultado global es que la cuota de mercado de los concursos respecto al resto de segmentos es decreciente.

El póquer presenta este segundo trimestre de 2019 una disminución del -8,55% respecto del trimestre anterior y un decrecimiento del -0,45% respecto del mismo trimestre del año anterior. La disminución se debe principalmente al póquer torneo que registra una tasa de variación trimestral negativa del -12,34%.

- La inversión en márketing sigue creciendo

A pesar del evidente retroceso en algunas de las variables más importantes, el gasto en marketing en el trimestre ha sido de 82,5 millones de €, mostrando un crecimiento anual del 1,18%. Si lo desglosamos en sus principales áreas:

- gastos de afiliación (8,69 millones de €);

- patrocinio (3,75 millones de €);

- promociones (29,22 millones);

- y publicidad (40,84 millones).

Respecto del trimestre anterior este gasto disminuye un -10,3% debido principalmente a la disminución de un -24,37% del patrocinio y un

-14,62% en publicidad.

La media mensual de cuentas activas es de 861.237, lo que implica un crecimiento del 0,18% respecto al mismo trimestre del año anterior. La media mensual de cuentas nuevas es de 235.920 usuarios, con una disminución anual del -12%.

- El mapa de actividad del sector

En la Memoria Trimestral aún no podemos ver la multitud de nuevos operadores que han recibido sus licencias en los últimos meses y continuamos viendo cómo se supera por poco el medio centenar de operadores activos, siendo un total de 53 las empresas con licencia, y de éstos, durante el segundo trimestre de 2019 han tenido operaciones los siguientes operadores para cada uno de los segmentos de juego:

- Apuestas: 32

- Bingo: 3

- Casino: 38

- Concursos: 2

- Póquer: 9

FACTORES ENDÓGENOS Y EXÓGENOS QUE EXPLICAN LOS RESULTADOS DEL SEGUNDO TRIMESTRE

Una vez hemos mostrado los datos en sí, vamos a intentar encontrar alguna explicación sobre la evolución de los mismos.

Para ello,

detallaremos algunos factores propios de los diferentes segmentos y naturaleza de los juegos; aunque también reflexionaremos si la bajada del consumo de juego online podría interpretarse como un argumento más para apuntar una posible crisis financiera en ciernes.

- Sobre el descenso concreto del poker, lastrado especialmente por la caída en un 13% de la modalidad de torneos, cabe destacar que la apertura del mercado portugués a la liquidez compartida no ha significado una mejora en los premios garantizados. Habrá que esperar al tercer y cuarto trimestre del año cuando tras la incorporación de 888poker a la liquidez compartida entre España y Portugal, los operadores que cuentan con clientes en Francia, España y Portugal animen su oferta de juego.

- Sobre la caída tan significativa en las apuestas de contrapartida tradicionales (especialmente en las que se realizan antes de los eventos, es decir las que no son apuestas en directo), decir que especialmente en la comparación con el segundo trimestre del año pasado, el descenso es bastante pronunciado principalmente por el hecho que en 2018 se celebró el Mundial de Fútbol de Rusia, que desde ya finales de mayo centró las acciones promocionales de los operadores de juego. En este segundo trimestre del año, no hemos tenido evento alguno que pudiera compararse con el Mundial, ya que por ejemplo la fase final de la Liga de Naciones (que acabó ganando Portugal) ha sido decepcionante en volumen de apuestas.

También como componente propio de la oferta deportiva, decir que durante el segundo trimestre del año el papel de grandes equipos de fútbol como Real Madrid o Atlético de Madrid ha sido mucho más pobre a nivel de presencia en Champions League que en el trimestre anterior y especialmente que en el año 2018, donde los dos clubes más importantes de de la capital de España se llevaron los títulos de la Champions League y la Europa League respectivamente. Este hecho también se ha repetido en la Europa League, competición en la que sólo el Valencia consiguió llegar a semifinales.

La fase final de La Liga Santander, especialmente en los meses de abril y mayo ha contado con una menor relevancia en apuestas de lo que viene siendo habitual debido en gran medida a que el título quedó prácticamente sentenciado en el mes de febrero a favor del FC Barcelona.

- A nivel de operadores, a pesar de que 2018 sirvió para abrir la posibilidad a dos docenas de nuevos operadores de sumarse al mercado regulado español con un nuevo período de licitación, la mayoría de operadores han decidido esperar a después de verano para lanzar su oferta de juego, por lo que la llegada de nuevas empresas no ha tenido un impacto en el segundo trimestre del año.

- Atendiendo a las principales magnitudes (margen neto de juego, inversión en márketing, nuevas cuentas, cuentas activas) parece evidente que este Segundo Trimestre de 2019 ha servido para poner freno al imparable crecimiento del sector. Sin embargo las caídas más importantes deben entenderse en un contexto bastante justificado y atendiendo a razones propias de la naturaleza de los juegos. De hecho, aunque lo más preocupante debería ser que tanto las cuentas nuevas como las activas experimentan una disminución tanto respecto al mismo trimestre del año anterior como respecto al trimestre anterior, lo cierto es que ésto ha venido acompañado por una notable reducción de la inversión en marketing, por lo que podríamos pensar que la mayoría de operadores -como han demostrado en este activo verano en materia de publicidad y patrocinios- han preferido reservar gran parte de sus recursos al inicio de la temporada de fútbol.

Creemos en todo caso, que

no podemos deducir que los descensos en variables tan importantes como en el Margen Neto de Juego del sector de las apuestas se deban a una caída en el consumo de juego que acompañe a otros muchos indicadores de diferentes sectores en la idea que estamos ante una inminente crisis financiera similar a la de 2008.

Deberíamos ser prudentes y esperar a los datos del Tercer Trimestre ya que especialmente la llegada de nuevos operadores de gran relevancia internacional habría podido afectar a las políticas de inversión de los operadores más consolidados, que además son sabedores que el próximo Decreto de Publicidad de Juego podría cerrarles la puerta a numerosas acciones de visibilidad.

En todo caso, viendo cómo el producto de casino ha mantenido el tipo en casi todas sus variantes, creemos que por ahora

estamos ante un reajuste propio de la naturaleza de la actividad de apuestas deportivas, mucho más sensible a factores externos como la oferta de eventos deportivos. En todo caso deberemos estar más atentos que nunca a los datos del Tercer Trimestre, para confirmar si -como parece- las cosas vuelven a la normalidad con el regreso del fútbol a la primera línea de la actualidad.

18+ | Juegoseguro.es – Jugarbien.es