Ayer, 13 de marzo de 2024, la DGOJ publicó su informe anual sobre el PERFIL DEL JUGADOR ONLINE. Un documento que proporciona una visión clara del usuario del mercado regulado español, incluyendo sus preferencias y hábitos de consumo. Analizamos la presentación y ofrecemos 5 conclusiones clave que nos muestran cómo interactúan los jugadores españoles con los productos y operadores regulados.

La

Dirección General de Ordenación de Juego publicaba ayer miércoles 13 de Marzo de 2024 el que consideramos uno de sus informes más valiosos del año. Se trata del

Perfil del Jugador Online de nuestro mercado regulado.

Un estudio que ofrece una visión global de los usuarios, sus preferencias y hábitos de consumo. Tras un exhaustivo análisis de la

presentación disponible en su página web, extraemos 5 importantes conclusiones que permiten a comprender mejor cómo interactúa el jugador español con el mercado, los productos y operadores regulados.

CINCO CONCLUSIONES

En la actualización con los datos de 2023, el presente informe sobre el PERFIL DEL JUGADOR ONLINE de la Dirección General de Ordenación de Juego, se revelan -a nuestro entender- cinco conclusiones esenciales.

Consideramos pues que el informe arroja luz sobre aspectos clave del comportamiento y preferencias de los jugadores online y se desvelan parte de las dinámicas fundamentales del juego en España, permitiéndonos comprender mejor el panorama actual y las tendencias emergentes del sector online. Sin embargo, hay algunas conclusiones que van más allá de los datos y que deberían invitar a una reflexión.

1) Definitvamente, es posible acercarse a un "Perfil de Jugador" o "Buyer Persona"

A diferencia de lo que ocurre con el cliente de ONCE o de los juegos de SELAE, con información como la publicada ayer por la DGOJ, este concepto fundamental en marketing y ventas (Buyer Persona o Perfil de Consumidor) es posible aplicarlo al mercado del juego privado online.

Algo que permite a las empresas comprender mejor a sus clientes potenciales y a todos los actores del sector (afiliados, anunciantes, medios, agencias, proveedores...) tener claro quién es el cliente, es decir el consumidor del producto final (entretenimiento en forma de juego en internet).

Trás una década publicando anualmente una revisión de este informe, contamos ya con suficientes datos para que de forma profesional y detallada, cualquier actor interesado en el sector pueda conocer el perfil del usuario del juego onlone, sus necesidades, comportamientos, motivaciones, y cómo interactúa con los productos de juego ofrecidos.

Algo que aparantemente podría ser difícil atendiendo a la actual normativa sobre la proteccion de datos, pero que dejando de lado información demográfica como el nivel educativo o el rango de ingresos; nos facilita conocer de primera mano quién es y cómo se comporta el jugador en relación al producto o servicio que consume.

Conociendo a este perfil o jugador medio, es más asequible el lanzar mensajes de marketing, pero también proteger y velar por sus intereses. Por ello, más allá de curiosidad que pueda tener el lector del informe, este documento es una herramienta valiosa para mejorar la comprensión del mercado y optimizar la comunicación con los clientes.

2) Se constata que estamos ante un mercado transparente

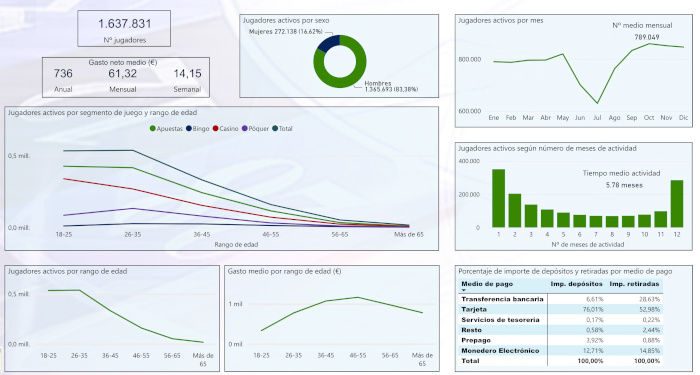

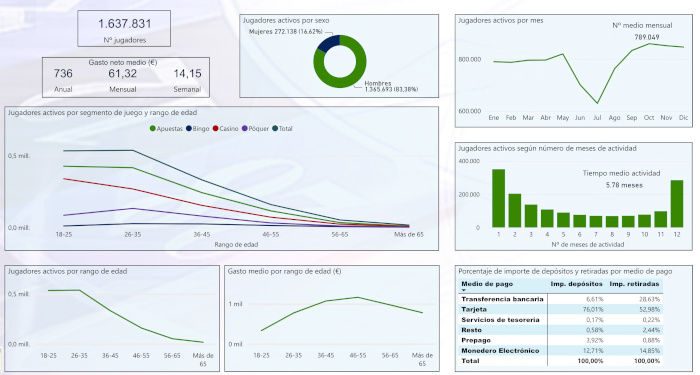

La media de jugadores activos mensuales en España en 2023 fue de 789.049, un aumento del 7,96% respecto al año anterior. Pero los grandes aportes a nivel de datos serían precisamente el total de jugadores (1.637.837), de los que un 83,38% son hombres y un 16,62 mujeres, son los más jóvenes (18-35) los más activos pero los que menos gastan. Y las apuestas deportivas es el producto preferido por la mayoría de ellos, seguido de cerca por los juegos de casino.

El tiempo de actividad de los jugadores es -de media- de menos de seis meses (5.78 meses) y superando el 76%, es la tarjeta el método de pago por el que se realizan la inmensa mayoría de depósitos en los operadores.

Con muchos más datos adicionales, el informe simboliza la transparencia que caracteriza al sector privado, que como ocurre también en el ámbito del juego presencial, es exhaustiuvamente escrutado.

En este caso, para laa elaboración de este informe se han utilizado los datos del SCI (Sistema de Control Interno) de los operadores de juego online habilitados en España en el marco del sistema de monitorización de las actividades de juego.

Por eso resultaría interesante ver si los organismos públicos hicieran informes similares para juegos de SELAE y la ONCE. De hecho, en el apartdo metodológico del informe se explica que se excluyen los datos relativos a las apuestas mutuas de la Sociedad Estatal Loterías y Apuestas del Estado, S.A. (SELAE), "porque las mismas se comercializan mayoritariamente de forma presencial".

3) Sin problemas de juego intensivo

A la luz de los datos se vuele a comprobar que en 2023 la mayoria de jugadores tiene unas pautas de depósitos y actividad muy moderadas, especialmente si las comparamos con cifras como el gasto medio en lotería y juegos de la ONCE.

El informe de la Dirección de Juego muestra que

los jugadores online españoles gastan en promedio 14 euros semanalmente, lo que suma 61,32 euros mensuales y alcanza los 736 euros anuales.

Al analizar el gasto medio según la edad, se destaca que los jugadores de mayor edad invierten bastante más en entretenimiento en línea que los más jóvenes.

Específicamente, el grupo de 46 a 55 años es el que más gasta en juegos online con un desembolso medio anual de 1.165 euros, muy por encima de la media de los 763 anuales. El segundo grupo que más invierte es el de 36-45 años y el tercero el de 56 a 65 años, con gastos próximos a los 1.000€. Mientras que los colectivos de 18 a 25 a pesar de jugar más, ingresan mucho menos.

Conclusiones similares se alcanzan al revisar los apartados de nivel de actividad (participación media, tiempo medio de actividad, jugadores nuevos) o los de distribución de gasto (jugadores con pérdidas y ganancias y rangos de gasto). Además de cifras moderadas, se constata una progresiva pero mínima evolución en la mayoría de estas variables.

4) Segmentos de jugo con potencial de nuevos productos

En el análisis de los juegos y la definición de los siguientes segmentos se puede observar una aparente variedad de productos disponibles en los operadores españoles:

- Apuestas Deportivas de Contrapartida

- Apuestas Deportivas Mutuas

- Apuestas Hípicas de Contrapartida

- Apuestas Hípicas Mutuas

- Otras Apuestas de Contrapartida

- Apuestas Deportivas Cruzadas

- Apuestas Hípicas Cruzadas

- Otras Apuestas Cruzadas

- Póquer Cash

- Póquer de Torneo

- Black Jack

- Máquinas de Azar

- Ruleta

- Punto y Banca

- Juegos Complementarios

- Bingo

Pero la realidad es que las tendencias en el sector siguen buscando dar el paso a experiencias multijugador más interactivas y personalizadas.

Se observa ya desde hace una década una orientación más fuerte hacia experiencias que reflejen el juego más real, con los juegos de casino con crupieres en vivo. Esta tendencia ha transformado radicalmente la percepción de los casinos virtuales, ofreciendo entornos más interactivos para aquellos que disfrutan la emoción de los casinos físicos, pero prefieren la comodidad de jugar desde casa.

Y en este campo, además de ampliar la oferta de juegos más allá de la ruleta y sus distintas variantes, se apunta a más juegos de cartas y a

integrar la realidad virtual y la

realidad aumentada como nuevas formas de seguir enriqueciendo la experiencia de los casinos en vivo. Aunque estas tecnologías aún están en desarrollo, tienen un enorme potencial para crear experiencias de juego más atractivas y realistas.

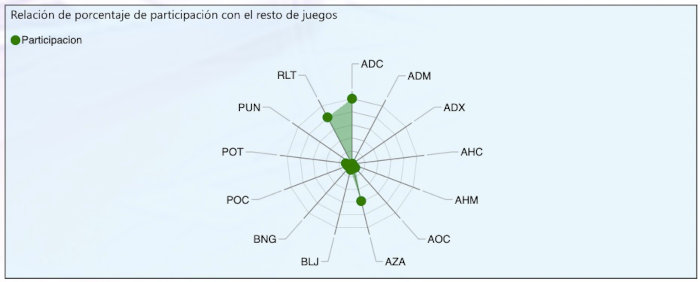

Viendo en el informe cómo en 2016 apenas un 28% de los apostadores de deportes (contrapartida) jugaban a la ruleta; y cómo actualmente se acerca al 80%, sería lógico pensar que el componente recreacional y de diversión que se entiende en este porcentaje de jugadores que participan en otros juegos; pudiera servir para ampliar la lista de juegos de casino regulados.

Así, ante el éxito en otros mercados regulados de

juegos con crupier en vivo en mesas de variantes de poker en las que el jugador se enfrenta con las jugadas del dealer (Casino Hold’em, Caribbean Hold’em o Russian Poker) y los cada vez más populares

concursos que producen los estudios Evolution, Playtech o Microgaming (Game Show Games Crazy Time, Monopoly Live Evolution Gaming, o Playtech Fun wheel spins) se podría esperar en un futuro una mayor variedad de productos que apoyaran esa tendencia de un mayor porcentaje de participación en otros juegos, en un contexto de gasto contenido.

Se observa que por mucho que los apostadores hayan jugado a ruleta, los niveles de depósito y de actividad en la vertical de casino no han sido tan significativos, confirmando que el jugador de casino online busca divertirse.

5) Sobre la restricción de la publicidad

A diferencia de lo que se pretendía, las restricciones publicitarias parecen no haber disminuido la actividad en ciertos juegos. Por ejemplo, los juegos de casino y las máquinas de azar han experimentado un incremento en la actividad, a pesar de las limitaciones publicitarias establecidas que han impedido la promoción de muchos operadores que han ido entrando últimamente en el mercado regulado.

Además, según datos históricos, en 2016, solo un 6% de los jugadores tenían cuentas en cuatro o más operadores, y casi un 70% se limitaba a tener cuenta en uno solo. Actualmente, esta tendencia se ha moderado y son el 55% de los jugadores quien actualmente (2023) tienen cuenta en un solo operador.

Y es que más allá de las comunicaciones comerciales y la publicidad, son juegos específicos como el poker o el bingo (con una una caída en el tráfico y en las preferencias de los jugadores), lo que sugiere cambios en las preferencias de los jugadores.

Según el informe de JDigital, "El jugador digital en España", existe la posibilidad de que los operadores ilegales estén creciendo en popularidad y ésto pasa inadvertido en documentos como el perfil del jugador online analizado. Hay evidencias como el incremento de actividad en poker, que estarían demostrando que quizás el problema no sea conocer el perfil del jugador medio sino qué porcentaje de jugadores acude a operadores no regulados. Dicha publicación de JDigital demostraba que el 48,2% de los jugadores españoles no sabe distinguir entre un operador legal y uno ilegal; o que el 17,2% de los usuarios alega jugar en operadores sin licencia; o incluso que un 35,8% de los ciudadanos afirma jugar indistintamente en plataformas legales y en webs sin licencia.

Como advertimos al inicio de este ESPECIAL INFOPLAY, en vez de hacer un resumen básico con los datos más relevantes de este PERFIL DEL JUGADOR ONLINE 2023 publicado por la DGOJ, hemos incluido gran parte de ellos en los 5 apartados que a modo de conclusiones esperamos hayan ayudado al lector a comprender la relevancia de esta presentación que se puede consultar

AQUÍ desde ayer.

18+ | Juegoseguro.es – Jugarbien.es