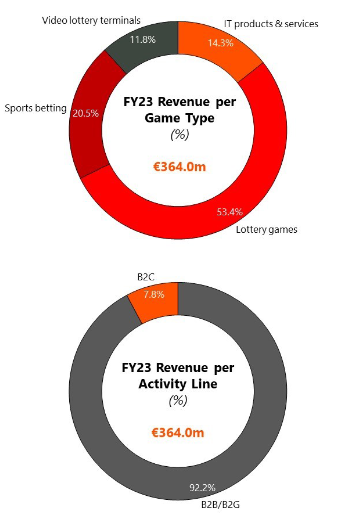

INTRALOT ha publicado los resultados financieros del FY23, destacando un aumento en los gastos operativos y el EBITDA, así como una serie de desarrollos significativos en la compañía. Los ingresos y los márgenes muestran un crecimiento positivo a pesar de los desafíos del entorno económico y geopolítico.

Gastos Operativos y EBITDA:

Los Gastos Operativos Totales aumentaron en €14.3 millones (+14.3%) en el FY23 en comparación con el FY22, principalmente debido a un aumento en Opex en Turquía y gastos crecientes en EE. UU. Los Gastos Operativos Trimestrales aumentaron en €8.1 millones (+27.2%) en el 4T23 en comparación con el 4T22.

Otros Ingresos Operativos aumentaron a €30.4 millones, un aumento del 22.2% interanual. Los Otros Ingresos Operativos Trimestrales aumentaron en un 25.6%.

El EBITDA alcanzó los €129.5 millones en el FY23, un aumento del 5.4% en comparación con el FY22. A pesar de desafíos como la devaluación del Peso Argentino e impactos de FX en EE. UU., los resultados mejorados en Turquía, Croacia y Taiwán contribuyeron a este crecimiento. El margen de EBITDA en ventas aumentó en 4.3pps en comparación con 2022.

El EBITDA Trimestral disminuyó en €6.4 millones (-18.3%), con una disminución de 4.4pps en el margen de EBITDA en ventas.

EBT / NIATMI:

El EBT para el FY23 ascendió a €33.6 millones, en comparación con €29.8 millones en el FY22. El NIATMI concluyó en €5.8 millones en el FY23 en comparación con €11.9 millones en el FY22.

Flujo de Efectivo:

El Flujo de Efectivo Operativo aumentó significativamente a €112.5 millones en el FY23, impulsado por un EBITDA mejorado, un movimiento favorable del trabajo y menores impuestos pagados.

CAPEX en el FY23 fue de €29.7 millones, con proyectos en EE. UU. consumiendo la mayoría de las necesidades de CAPEX.

La Deuda Neta disminuyó a €333.2 millones al 31 de diciembre de 2023, lo que resultó en una relación de deuda neta / EBITDA de 2.6x en YE23. Las acciones recientes de desapalancamiento y la sólida generación de flujo de efectivo fortalecieron la estructura de capital de la compañía.

Perspectivas / Riesgos:

Los márgenes de EBITDA están expandiéndose, aprovechando relaciones a largo plazo y tecnología innovadora para capitalizar oportunidades de crecimiento.

Se observa estabilización de la economía global y crecimiento por encima del promedio en la industria del juego a pesar de los desafíos. La compañía monitorea de cerca los desarrollos geopolíticos y económicos.

VER INFORME

18+ | Juegoseguro.es – Jugarbien.es